FF金利の誘導目標を引き上げ

FRB(米連邦準備理事会)は、12-13日に行われた、FOMC(連邦公開市場委員会)において、政策金利である、FF(フェデラルファンド)金利の誘導目標を0.25%(25ベーシスポイント)引き上げ、1.75%〜2.00%とすることを全会一致で決定しました。決定後の声明とパウエル議長の記者会見の要旨です。

6月のFOMC

FOMCのポイント

・労働市場は継続して引き締まり、経済活動が堅調な速度で拡大している

・雇用の伸びも数ヶ月概ね堅調で、失業率も低下した。

・企業の設備投資は引き続き堅調な伸びを示唆している

・家計支出も最近のデータでは、伸びている

とし、「さらなる緩やかなFF金利の誘導目標レンジの引き上げが、経済活動の持続的な拡大、力強い労働市場の状況、中期的に委員会の目標である2%に近いインフレ率と整合すると予想する」としています。6月の利上げは、事前の予想どおりで、マーケトにはほぼ織り込み済みでした。

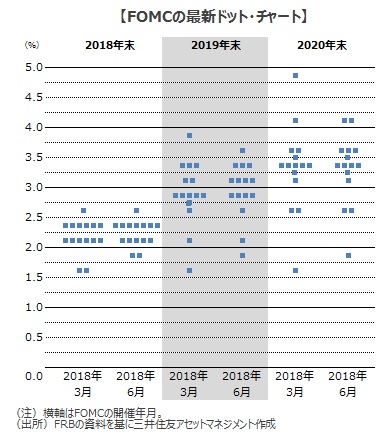

注目のドットチャートは?

注目されたのは、メンバーによる”政策金利見通し”(ドットチャート)で、今回の”ドットチャート”では、参加者が適切と考えるFFレートの中央値が18年末、2.38%。1回あたりにのFFレートの引き上げ幅を0.25%とすると、18年の利上げ回数が4回となり(3月の時点では、予測値2.13%で利上げ回数は3回)、FRBのスタンスがタカ派的(利上げに積極的)になりつつあるという、十分な証明となりました。ただし、2019年は計3回を維持、2020年は2回から、1回に引き下げ、結果はとしては、2020年末のFF金利水準(3.375%)は前回から変化はありません。

こんな感じです↓

景気を冷やさず、過熱もさせない金利水準

年内はあと2回の利上げが今回のFOMCから予想されるのですが、2019年にはいって1回ではなく2回程度の利上げが行われた場合、FF金利はFRBが想定する長期的均衡水準(景気を冷やさず、過熱もさせない「中立金利」水準)にかなり近づくことになります。この、「中立金利」の水準については、FOMCのメンバーのなかでも見方がかなり分かれています。

そこでFRBとしては、フォワード・ガイダンス(将来の金融政策指針)「FF金利は当面の間、長期的に通常とみる水準を下回るだろう」を必要性がうすれたと、削除をしたようです。いずれにしても、将来的に「中立金利」の水準を超えて利上げを継続するかどうかについては、景気・インフレの見通し等を踏まえ、FRBが慎重に、判断していくものとみられます。また、

FOMC後の記者会見は、4回から8回へ

来年のFOMCからは、毎回FOMC後にパウエル議長が記者会見を実施することが発表されています。(こちらは、4回から8回に倍増 笑)これは、長い金融緩和状態に慣れ親しんきた金融市場が中立から引き締めへの転換で、過度の混乱をまねかないようにと、FRBとのコミュニケーションを重視したためだと指摘する市場関係者がいました。

2018年の3月までのFOMCについては、こちら↓

コメント