※開催時期の新しい順になっています。

12月のFOMC

政策金利を0.25%引き上げ

・FRB(米連邦準備制度理事会)は、18日、19日に開催したFOMC(連邦公開市場委員会)で予想どおり政策金利であるフェデラルファンド(FF)レートを誘導目標レンジを0.25%引き上げ、2.25%〜2.50%としました。

■ 「個人消費の力強い拡大を支えに、景気と雇用も拡大を持続」「失業率は低い水準を維持している」と国内経済を評価。「上昇率は+2%近くにとどまり、長期のインフレ期待(将来のインフレに対する予想)にほとんど変化ない」と物価については、前回のFOMCから修正はありませんでした。

■ 「引き続き世界経済および物価動向を注視していく」との文言が経済見通しに対するリスクについて、付け加えられましが「上振れと下振れで概ね均衡」との判断に変更はありませんでした。

2020年で利上げ終了の見通し

■ 今後の金融政策の見通しについては、「幾分かの、さらなる漸進的利上げが妥当」とし、利上げ継続の方針には変化ないことが示されました。

■ 四半期経済予測では、成長率、物価、FFレートの見通しが下方修正。FFレートについては、2019年末が前回の3.1%から2.9%へ、利上げの回数では、1回当たり0.25%として、3回から2回に下方修正されました。2020年末は、3.13%、1回の利上げがおこなわれ、これで政策金利の引きあげは打ち止めとなる見通しです。

直後(12/19)のマーケットの反応

19日の米国市場では、株価が下落、債券が買われ(債券価格の上昇、利回りは低下)ました。今回のFOMC前には、世界経済の成長鈍化懸念から米国株が調整局面入りした流れをうけ、市場にはFRBが金融政策に手綱を緩める、いわゆるハト派的になるのではという、期待がありましたが実際には、利上げ継続が方針がしめされたことなどから、失望を誘ったようでした。

11月のFOMC(11/29公表の『FOMC議事要旨より』)

・政策金利(FFレート)は、全会一致で据え置かれましたが(金利誘導目標を2.00%-2.25%のレンジで維持)、ほぼすべての参加者が足元の堅調な米国景気を背景に「さらなる段階的利上げが適切」と判断。「政策金利引き上げは近く正当化される」として次回、12月会合(18日-19日)での利上げが示唆されました。

・数人の参加者が、景気について先行きは減速していくと指摘。その理由として、①海外景気の減速②財政刺激政策効果の剥落(はくらく)③利上げ効果の波及④ドル高⑤関税等の影響をあげていました。また「さらなる段階的利上げ」の文言をいずれ「データ次第で対応」に変更するべきとの指摘が多くの参加者からありました。

※FOMCメンバーは、利上げを継続することで景気を過度に抑制し過ぎていけないという、ハト派的な意見に傾きつつあるのではとみる、市場関係がいました。

議長発言と今後の見通し

■ ご存知のとおり、パウエルFRB議長は、11月28日の講演で、現在の政策金利が「中立金利(景気を刺激も抑制もしない)からわずかに低い」と発言。この発言は、「想定よりも利上げ回数が少なくなるのでは?」という憶測を呼び、米国金利は低下、米国株式市場は大幅高(28日のNYダウは、前日比617ドル高)となりました。

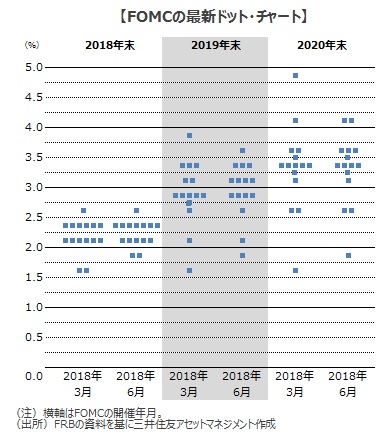

■ 議事要旨にみるように、声明文の修正を検討するほど、FRBが米国の経済、景気見通しに慎重になりつつあるとすれば、パウエル議長の発言には、それなりの意味があったものと思われます。一部アナリストによると、「12月のFOMCで公表される、参加者の今後の利上げ見通しを示すドットチャートが、注目されている」とのことでした。

9月のFOMC

・9月25日〜26日に開催されたFOMC(米公開市場委員会)では、政策金利(フェデラルファンド/FF)レートの誘導レンジを0.25%引き上げ、2.00%〜2.25%とすることに決定しました。

声明文

・前回とほぼ同じ内容でした。経済については「力強い速度で成長」、物価については、上昇率が「+2%近くにとどまった」と評価を据えおく。

・参加者による経済見通しは、18年と19年のGDP成長率が、上方修正。2018年3.1%←2.8%(6月)/ 2019年2.5%←2.4%(6月)

・唯一の変更点は、「金融政策の姿勢は引き続き緩和的」の文言が削除されたこと。

「・・緩和的」の文言削除に憶測?

マーケットは、今回の利上げは織り込み済みで、無事通り過ぎた感がありましたが、一部市場関係者からは、「金融政策の姿勢は引き続き緩和的」の文言が削除されたことへの憶測が広がっていたようです。パウエルFRB(連邦準備制度理事会)議長は、FOMC後の会見で、「緩和的との文言を削除した決定については、政策プロセスの見通しを変化を示唆するものではない」としていますが、

「金利は中立的な水準に近づいている」との認識がFOMCメンバーで多数派になりつつあることを、「・・緩和的」の文言削除が示しているのでは、というのが、うるさがた(煩型)の指摘です。

FRBが想定する「中立的金利水準(景気を冷やさず、過熱もさせない長期的均衡水準)」とは、2.5%〜3.5%ぐらい(中心は3.0%。状況により変化する。)とみられています。今後、段階的な利上げが行われれば(12月の利上げ”今年4回目”のあとは、2019年3回、2020年1回と想定)FFレート誘導目標は、約3.4%になります。「2020年で利上げのプロセスは終了」というシナリオが成り立つわけです。利上げが終了となれば、株式市場には追い風になります。今のマーケットは中長期的にも、そのあたりを読みはじめているのかもしれません。

年内のFOMC開催スケジュール

・11月7日〜8日(日本時間11月9日声明あり)

・12月18日〜19日■パウエル議長の記者会見(日本時間12月20日)

——————————————————————————————————————————————-

パウエルFRB議長の講演(8月24日)

議長は、カンザスシティー連銀が主催する経済シンポジウム(ジャクソンホール会議)で講演し、

米国経済の成長が続くなら、

「政策金利の一段の緩やかな引き上げが適切になりそうだ」と従来の方針を繰り返し、

「物価が2%を超えて加速する明確な兆しは見えない」と利上げペースを速める考えがないことも示していました。

7月/8月FOMC声明

7月31日〜8月1日に開催された声明です。政策金利は、市場予想どおり1.75%〜2.00%へ据え置かれました。

・FF金利の誘導目標のさらなる、段階的な引き上げが、経済活動の持続的な拡大や力強い労働市場等、中期的な目標である2%に近いインフレと一致すると予想。

・FF金利の目標誘導レンジの将来的な調整のタイミングや規模について、最大雇用の目標と2%のインフレ目標との比較で経済状況の実績と見通しを評価。

・この評価は労働市場の指標やインフレ指標、金融・国際情勢に関する見解を含む幅広い情報を考慮。

・前年比ベースの食料・エネルギーを除くインフレは2%に近いまま。

・労働市場は引き続き強く、経済活動が強い速度で上昇していることを示している

など景気の力強さを強調する内容になっています。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

FRB(米連邦準備制度理事会)は7月5日、6月12-13日開催分のFOMC(米連邦公開市場委員会)議事録を公表しています。議事録からは、大半のメンバーが定期的に利上げを継続する必要性を確信していることがわかりました。以下に議事録のポイントをまとめておきます。

6月議事録のまとめ

・大半のメンバーは、トランプ政権による貿易政策が不確実性とリスクを高め

これらが将来的に企業の景況感などのマイナスの影響をもたらす可能性を懸念

・新興国と欧州市場の下振れリスクを多くのメンバーが指摘

・声明での“引き続き緩和的”の文言についての協議

・数人のメンバーが2%は超えるもののインフレ期待は抑制

されているとの見解を示す

・メンバーの多くがが19年か20年までに適切な水準にへと

利上げを続けるのが妥当と判断

6月のFOMCの声明では、

いわゆる中立金利(インフレ圧力を高めることなく安定成長を可能にする短期金利の水準)に近づき、その中立金利を上回る可能性が出てきたためだったことが、今回6月の議事録からも、わかりました。

議事録の公表を受けた、市場関係者のコメントの中で、

「2年国債と10年国債の金利差の縮小(長短金利差のフラット化)が急速に進む最近の状況から、さらに逆イールド(長短金利の逆転現象)の可能性も懸念されはじめており、利上げペースがFRBの予想どおりに進むか、疑問だ」

FOMC開催スケジュール

・7月31日〜8月1日(日本時間8月2日声明あり)

・9月25日〜26日■パウエル議長の記者会見(日本時間9月27日)

・11月7日〜8日(日本時間11月9日声明あり)

・12月18日〜19日■パウエル議長の記者会見(日本時間12月20日)

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

6月FOMCまで流れ↓

FF金利の誘導目標を引き上げ

FRB(米連邦準備理事会)は、12-13日に行われた、FOMC(連邦公開市場委員会)において、政策金利である、FF(フェデラルファンド)金利の誘導目標を0.25%(25ベーシスポイント)引き上げ、1.75%〜2.00%とすることを全会一致で決定しました。決定後の声明とパウエル議長の記者会見の要旨です。

6月のFOMC

・労働市場は継続して引き締まり、経済活動が堅調な速度で拡大している

・雇用の伸びも数ヶ月概ね堅調で、失業率も低下した。

・企業の設備投資は引き続き堅調な伸びを示唆している

・家計支出も最近のデータでは、伸びている

とし、「さらなる緩やかなFF金利の誘導目標レンジの引き上げが、経済活動の持続的な拡大、力強い労働市場の状況、中期的に委員会の目標である2%に近いインフレ率と整合すると予想する」としています。6月の利上げは、事前の予想どおりで、マーケトにはほぼ織り込み済みでした。

注目のドットチャートは?

注目されたのは、メンバーによる”政策金利見通し”(ドットチャート)で、今回の”ドットチャート”では、参加者が適切と考えるFFレートの中央値が18年末、2.38%。1回あたりにのFFレートの引き上げ幅を0.25%とすると、18年の利上げ回数が4回となり(3月の時点では、予測値2.13%で利上げ回数は3回)、FRBのスタンスがタカ派的(利上げに積極的)になりつつあるという、十分な証明となりました。ただし、2019年は計3回を維持、2020年は2回から、1回に引き下げ、結果はとしては、2020年末のFF金利水準(3.375%)は前回から変化はありません。

こんな感じです↓

景気を冷やさず、過熱もさせない金利水準

年内はあと2回の利上げが今回のFOMCから予想されるのですが、2019年にはいって1回ではなく2回程度の利上げが行われた場合、FF金利はFRBが想定する長期的均衡水準(景気を冷やさず、過熱もさせない「中立金利」水準)にかなり近づくことになります。この、「中立金利」の水準については、FOMCのメンバーのなかでも見方がかなり分かれています。

そこでFRBとしては、フォワード・ガイダンス(将来の金融政策指針)「FF金利は当面の間、長期的に通常とみる水準を下回るだろう」を必要性がうすれたと、削除をしたようです。いずれにしても、将来的に「中立金利」の水準を超えて利上げを継続するかどうかについては、景気・インフレの見通し等を踏まえ、FRBが慎重に、判断していくものとみられます。また、

FOMC後の記者会見は、4回から8回へ

来年のFOMCからは、毎回FOMC後にパウエル議長が記者会見を実施することが発表されています。(こちらは、4回から8回に倍増 笑)これは、長い金融緩和状態に慣れ親しんきた金融市場が中立から引き締めへの転換で、過度の混乱をまねかないようにと、FRBとのコミュニケーションを重視したためだと指摘する市場関係者がいました。

—6月以前、2018年3月-5月までのFOMC、議事録について—↓

米朝首脳会談も重要ですが、マーケット関係者にとってそれ以上に大切なイベントは、12日-13日におこなわれる、FOMC(米連邦公開市場委員会)。3月以来の利上げは、ほぼ確実と市場では見られています。注目されるのは、利上げが決定された場合。今年後半にあと、何回するのかということを、議長発言などで、マーケットは推し量ろうとします。ここでは、3月と5月のFOMCをふりかえり議事録等から、明日からの6月FOMCを読んでみましょう。

5月のFOMC

政策金利、FFレートは、1.50%〜1.75%に据え置き(事前予想どおり)

労働市場は引き続き堅調。経済活動は穏やかに上昇を示しており、インフレは中期的に2%付近で推移すると予想。家計支出(四半期ベース)の伸びは緩やかであり、設備投資は引き続き堅調。現在の経済状況は緩やかな政策金利の引き上げを正当化するもであるとしていました。議事録からは、

・数人の参加者は物価の基調はほぼ変わらない。

・ 多くの参加者は賃金上昇のプレッシャーが引き続き緩やか。

・ しばらくは、物価上昇率は2%を超える(一部の参加者)。

・大半の参加者が速やかに次の利上げをおこなうことが適切と指摘。

・緩やかなインフレの行き過ぎは有用と認識。

・インフレ期待がいくぶん低いままと警告(一部参加者)

文章だけみていると、一体どっちなんだということになりそうですが、議長の発言等を含め、FRBの言い回しは、独特で、どちらともとれるものであり、マーケットの反応をみながら、金利や株式市場等の大きな変動とはならないように、結果としてソフトランディングしている場合が多いように思われます。5月の議事録でも、その独特な言い回しによって、緩やかなインフレの場合は、利上げペースは加速するわけではないようなことを示唆することで、マーケットに安心感を与えていた思います。ただ、「大半の参加者が速やかに次の利上げをおこなうことが適切と指摘」とあるように、今週のFOMCでの利上げはほぼ確実ですが、マーケットは織り込み済みとなる可能性が高いです。

3月のFOMC参加者による、利上げ回数は、今週(6月FOMC)あれば、あと1回(年3回)というのが、予想されましたが、米国の景気経済状況を、FRB(米連邦準備理事会)の捉え方によっては、あと2回(計4回)の可能性も十分考えられます。米国株式市場は、利上げが予想どおりの3回なら好感し上昇、4回の可能性が示唆されれば、嫌気され下落というパターンを今年に入り、繰り返していましたが、市場関係者にとっては、年3回が理想であり、期待しているところです。

最後に、3月、5月のFOMC後に株価がどう動いたか確認できるように、チャートと、今後のFOMCの開催スケジュールを記しておきます。

直近3ヶ月のニューヨーク・ダウの動き↓

引用元 ニューヨーク・ダウ【^DJI】:株式/株価-Yahoo!ファイナンス

FOMC開催スケジュール

・7月31日〜8月1日(日本時間8月2日声明あり)

・9月25日〜26日■パウエル議長の記者会見(日本時間9月27日)

・11月7日〜8日(日本時間11月9日声明あり)

・12月18日〜19日■パウエル議長の記者会見(日本時間12月20日)

連邦公開市場委員会のことをFOMC(Federal Open Market Committee)と呼びます。アメリカの金融政策を決める会合で年8回ワシントンで開催されて

います。

FOMCについてはこちら↓

FOMCのメンバーについて

3月のFOMC

3月20日〜21日-パウエル新議長初仕事(会見がありました。)

FOMCは、政策金利であるFF金利の誘導目標を、0.25%ポイント、1.50%〜1.75%へと昨年の12月以来の引き上げをおこないました。景気や物価に対しては強気の見方をしており、1年で2%の物価上昇率を達成できるという自信をのぞかせ、今後も段階的な利上げが適切としていました。そして、米国経済が、向こう数年間に過熱する可能性と、物価上昇のペースが、今後数ヶ月は、前年比で、上向く予想をしていました。また、3月時点で他国による報復的な通商措置の可能性が米国経済のリスクと言及していました。議事録からは、

・ほとんどの参加者が緩やかな利上げは適切と判断

・ 見通しは、利上げ加速を正当化と多くの参加者が判断

・参加者全員がインフレは、ここ数ヶ月で上向いていると指摘

・政府による大規模な財政政策が成長を今後数年促進

・貿易戦争は(経済の)下振れリスクと参加者の大多数が判断